理财产品巨额赎回是选择取消还是顺延

admin

阅读:141

2024-05-22 02:51:04

评论:0

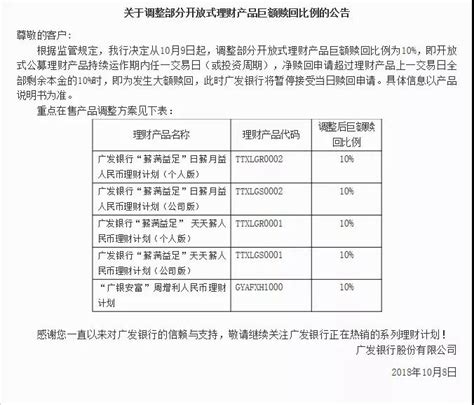

理财产品巨额赎回比率详解

在金融投资领域,"巨额赎回比率"通常指的是银行或其他金融机构在面对大量投资者同时要求赎回同一理财产品时,能够接受的最大赎回比例。这个比例的设定是出于风险管理的考虑,旨在保护投资者利益,防止系统性风险的集中爆发。以下是对巨额赎回比率的详细解释:

1.

定义

:

巨额赎回

:当单笔赎回金额超过产品规定的限额,通常这个限额可能是产品总资产的一定比例,如10%或20%。

赎回比率

:银行或金融机构在满足赎回条件的前提下,允许投资者一次性赎回的份额占产品总份额的比例。2.

设定原因

:

风险控制

:巨额赎回可能导致资金流动性紧张,可能影响产品的正常运作,甚至可能引发市场恐慌。

保护投资者

:通过设定上限,保护投资者不因个别大额赎回而遭受损失。

市场稳定性

:防止市场冲击,维护金融市场的稳定。3.

常见设置

:

银行理财产品

:根据产品类型和监管要求,如货币市场基金、定期存款等,通常有单日或单笔赎回限额,以及相应的赎回比例。

公募基金

:基金公司通常会设定单日或单只基金的净赎回比例上限,如10%或20%。

私募产品

:私募产品的赎回规则可能更为灵活,但通常会根据产品设计和管理者的风险管理策略来确定。4.

影响因素

:

产品特性

:不同类型的理财产品,其巨额赎回的容忍度会有所不同。

市场环境

:市场波动、经济周期等因素可能会影响投资者的赎回意愿。

投资者行为

:投资者对风险的承受能力、对市场预期的判断等都会影响赎回行为。5.

操作指导

:

投资者教育

:投资者应了解产品的赎回规则,合理规划投资。

分散投资

:尽量避免将资金集中在某一只产品,分散投资可以降低单一产品巨额赎回的风险。

提前赎回

:如果预期市场或产品可能面临大规模赎回,可以提前赎回以规避风险。6.

监管要求

:监管机构会设定相关法规,对金融机构的巨额赎回管理进行规范,确保市场的公平和透明。

总结,理解并关注理财产品巨额赎回比率对于投资者来说至关重要,它既是投资决策的一部分,也是风险管理的工具。在选择产品时,投资者应充分了解产品的赎回机制,以做出更合适的投资决策。

发表评论