美国国债危机阴影下的黄金热潮央行的避险策略解析

在全球金融市场中,美国国债一直被视为最安全的资产之一。然而,近年来,随着美国国债规模的持续扩大和全球经济环境的不确定性增加,这一“安全港”的地位正受到前所未有的挑战。分析师们警告,美国国债可能成为引发全球金融泡沫危机的导火索。在这一背景下,各国央行纷纷增加黄金储备,这一行为背后隐藏着深层的避险逻辑和战略考量。

美国国债的潜在危机

美国国债市场是全球最大的债券市场,其规模已超过28万亿美元。长期以来,美国国债因其信用等级高、流动性好而备受投资者青睐。然而,随着美国政府债务的不断攀升,以及美联储为应对疫情冲击而采取的宽松货币政策,国债市场的风险正在逐渐累积。

美国国债的收益率持续处于历史低位,这使得其吸引力下降。其次,美国政府的财政赤字持续扩大,加之美联储的量化宽松政策,导致市场上美元流动性过剩,这可能会引发通胀风险,进而影响国债的价值。全球经济复苏的不确定性,尤其是新冠疫情的发展,也给美国国债市场带来了额外的压力。

央行购入黄金的深层原因

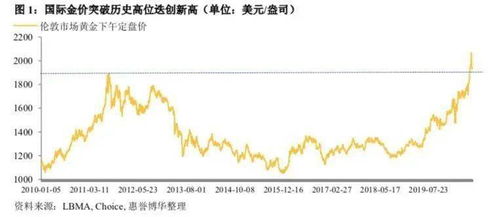

面对美国国债市场的潜在风险,全球多家央行开始大规模购入黄金。根据世界黄金协会的数据,2020年全球央行的黄金购买量达到了近50年来的最高水平。这一现象并非偶然,而是央行在多重压力下的战略选择。

黄金作为一种无国界的货币,其价值不受任何单一国家经济政策的影响,具有天然的避险属性。在全球经济不确定性增加的背景下,黄金成为了央行分散风险的重要工具。

其次,随着数字货币等新型资产的兴起,传统货币体系的稳定性受到挑战。央行通过增加黄金储备,可以在一定程度上维护货币体系的稳定性和权威性。

再者,黄金的购买也是央行对冲美元风险的一种策略。随着美国国债风险的增加,持有大量美元资产的央行面临着资产贬值的风险。通过增加黄金储备,央行可以减少对美元的依赖,从而降低风险。

黄金市场的未来展望

尽管黄金市场在短期内可能会受到各种因素的影响,但从长期来看,黄金的避险功能和价值储存属性使其在全球金融体系中仍然占据重要地位。特别是在当前全球经济和政治环境复杂多变的背景下,黄金的需求可能会持续增加。

然而,黄金市场也存在一定的风险。例如,全球经济复苏可能会减少对黄金的避险需求;黄金价格的波动性也可能给投资者带来损失。因此,无论是央行还是个人投资者,在投资黄金时都需要谨慎评估市场风险。

结语

美国国债市场的潜在危机和全球经济的不确定性,使得黄金再次成为全球投资者关注的焦点。各国央行的大规模购金行为,不仅是对当前金融风险的应对,也是对未来全球货币体系可能变化的预判。在这一背景下,黄金市场的走势也成为了全球经济健康状况的一个重要指标。未来,随着全球经济和政治环境的进一步发展,黄金市场的动态值得我们持续关注。